DSP2 : Do you Speak Payment Too…?

mai 14, 2024DSP2 : Do you Speak Payment Too…?

La DSP2 officialise la création de deux nouveaux statuts de Third Party PaymentServices (TPPS), aux côtés des Etablissements de Crédit (EC – les banques), des Emetteurs de Monnaie Electronique (EME) et des Etablissements de Paiement, pour des acteurs qui depuis quelques années montent en puissance et modifient en profondeur les codes du paiement :

- L’Agrégateur d’Informations sur des comptes bancaires (Prestataires Services d‘Information sur les Comptes – AISP), le service consistant à fournir des informations consolidées, via une interface web, concernant un ou plusieurs comptes de paiement détenus par l’utilisateur auprès d’un ou plusieurs autres PSP.

- L’Initiateur de Paiements (Prestataires Services d‘Initiation de Paiement – PISP), le service consistant à initier un ordre de paiement à la demande d’un utilisateur à partir d’un compte de paiement détenu auprès d’un autre PSP ou Banque (par virement SEPA instantané (Sepa Credit Transfer (SCT) inst) ou Instant Payment (IP).

Au delà de tous ces acronymes barbares, il s’agit bien d’une vraie révolution dans le monde des paiements et de la banque, qui remet en question la prédominance historique des banques dans la chaîne des paiements. Ces nouveaux statuts viennent définitivement ouvrir les portes qu’avaient déjà commencé à enfoncer Apple, Orange, Google, WeChat, Facebook, Amazon, Alipay, et les autres, grâce à leurs solutions de paiement via mobile / wallet et P2P…

Les Banques peuvent racheter les fintechs qui se sont lancées sur ce type de services (ou intégrer leurs services en BtoB) pour proposer rapidement ces services à leurs clients : elles ont d’ailleurs toutes commencé à le faire sur le PFM (personalfinance management) et ont réalisé les développements nécessaires pour gérer le SCTinst entre elles (interbancaire), mais les jeux ne sont pas faits pour autant sur leur capacité à garder la main mise sur les revenus provenant de la chaîne des paiements (vs les nouveaux acteurs pré-cités) avec des modèles de commissionnement encore non définis et face à des géants venus d’autres secteurs.

Et le consommateur final dans tout ça ? Il commence tout juste à se faire au paiement sans contact avec sa carte bancaire préférée et il n’est pas encore très à l’aise pour utiliser son smartphone comme moyen de paiement au moment de passer en caisse… alors pour lui, tout cela, c’est encore de la science fiction ! Lui, ce qu’il veut, c’est un moyen de paiement simple et sécurisé qui lui permette de payer partout et dont les options peuvent être pilotées (par lui) sur son smartphone. Il veut aussi être maître de l’utilisation de ses données personnelles car il a bien compris que les informations sur ses paiements sont une mine d’or pour tous les acteurs de la chaîne ! Ces données qui doivent lui servir à obtenir des offres et des services personnalisés…

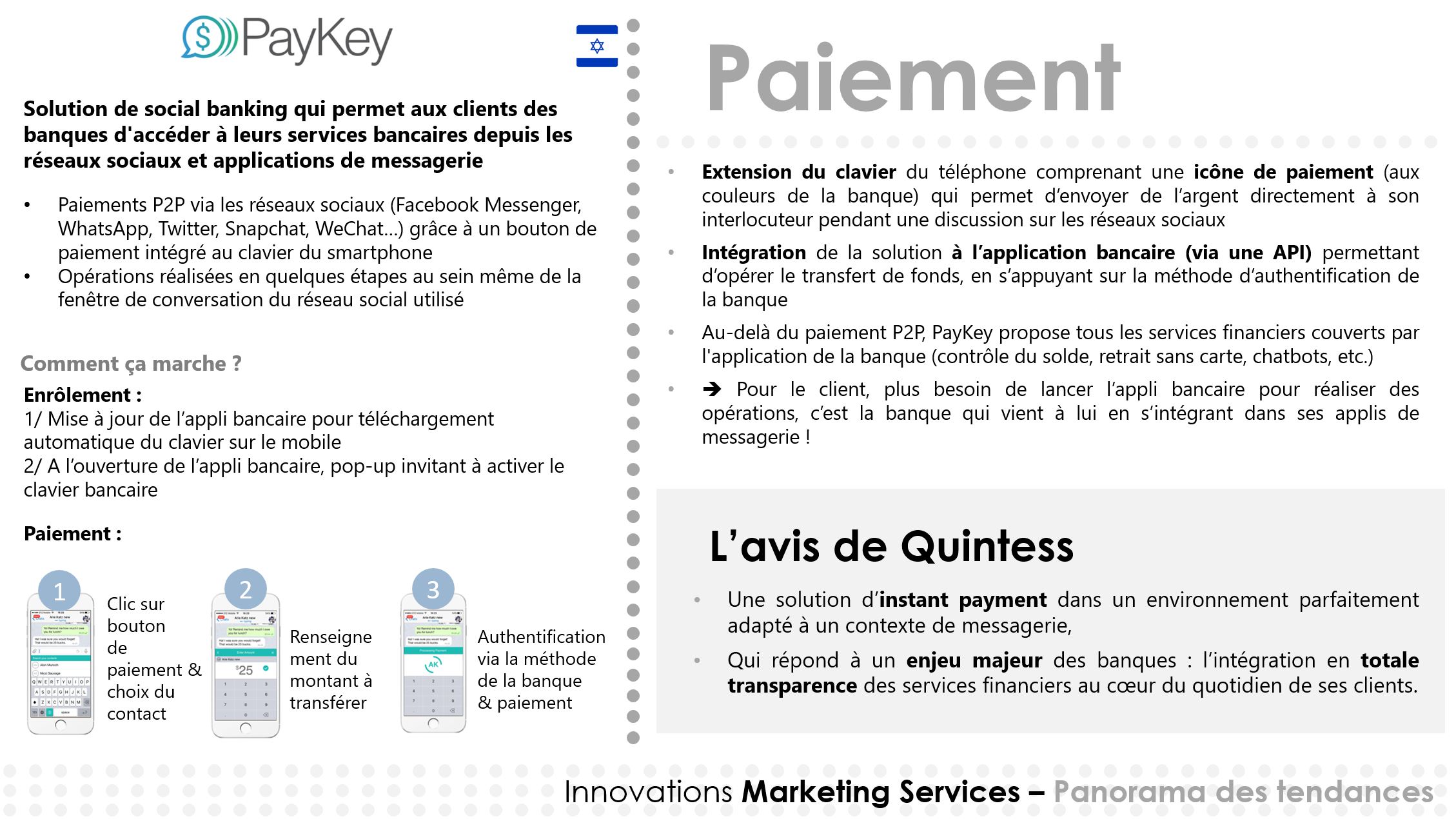

Bon, tout cela ne nous empêche pas d’aimer Curve et sa carte agrégatrice, la RBC et le paiement via la voix, ou encore PayKey et Bizum !

Pour plus d’informations : Morgane, mducray@quintess.fr

A suivre dans notre sélection :

Curve, service de portefeuille de cartes bancaires

RBC, un service de paiement de factures par la voix

Paykey, solution de social banking accessible depuis les réseaux sociaux et applications de messagerie

Bizum, plateforme de paiement instantané entre particuliers

Pour aller plus loin

Retrouvez nos derniers articles

La faillite de l’exchange crypto FTX peut-elle profiter aux banques ?

Le marché des cryptomonnaies a connu une année 2022 tumultueuse :

– La capitalisation du marché crypto est passée de 2300 Mds$ à 800Mds$

– Le cours du Bitcoin a chuté de presque 65%

– L’écosystème Terra Luna s’est effondré avec une Total Value Locked d’environ 50Mds$

– FTX, le 2ème exchange crypto au monde (plateforme de négociation pour acheter, vendre et conserver des cryptomonnaies), a fait faillite en novembre.

Ce dernier point est peut-être celui qui a fait le plus de bruit car il a connu une large couverture médiatique et provoqué une forte défiance envers les exchanges cryptos.

Ces conditions de marché pourraient profiterait-elle aux banques ?

Devinez comment payer avec la carte bancaire de votre voisin ?

Derrière cette question un brin provocatrice se cache une fraude récemment relatée par La Tribune. Des escrocs usurpant la marque de l’Assurance Maladie ont pu soutirer 3.000 € à un couple en enrôlant – à leur insu – une de leurs cartes bancaires sur un iPhone détenu par les fraudeurs.

La gestion du risque sur les cartes prépayées anonymes est un enjeu majeur

Le rapport annuel de l’Observatoire de la Sécurité des Moyens de Paiement, publié le 20 juillet 2022, met en évidence l’essor fulgurant de la monnaie électronique. De fait, le volume des transactions a cru de 78,8% entre 2020 et 2021 pour atteindre une valorisation de 1 milliard d’euros.

Suivez-nous !

Ne ratez pas nos nouvelles publications, rejoignez-nous sur les réseaux sociaux.