La faillite de l’exchange crypto FTX peut-elle profiter aux banques ?

Le marché des cryptomonnaies a connu une année 2022 tumultueuse :

- La capitalisation du marché crypto est passée de 2300 Mds$ à 800Mds$

- Le cours du Bitcoin a chuté de presque 65%

- L’écosystème Terra Luna s’est effondré avec une Total Value Locked d’environ 50Mds$

- FTX, le 2ème exchange crypto au monde (plateforme de négociation pour acheter, vendre et conserver des cryptomonnaies), a fait faillite en novembre.

Ce dernier point est peut-être celui qui a fait le plus de bruit car il a connu une large couverture médiatique et provoqué une forte défiance envers les exchanges cryptos.

Ces conditions de marché pourraient profiterait-elle aux banques ?

La faillite de FTX

FTX a connu une faillite surprise qui a choqué l’industrie financière mondiale. Bien que cette plateforme ait connu une croissance rapide et ait été considérée comme l’un des acteurs les plus importants du marché de la crypto-monnaie (2ème exchange au monde, derrière Binance), sa chute a été soudaine et a laissé de nombreux investisseurs et utilisateurs dans l’impossibilité de récupérer leurs fonds.

Chronologie de la faillite de FTX :

- 2 novembre 2022, un article de presse sur Coindesk met en doute la solidité du bilan de FTX.

- 6 novembre, le PDG de Binance annonce vendre ses avoirs en FTT (cryptomonnaie native de FTX) à la suite des révélations de Coindesk. Cette annonce a entrainé un vent de panique sur le marché et des retraits massifs de la part des clients FTX (on parle d’environ 6Mds$ en 3 jours).

- 9 novembre, FTX suspend les retraits.

- 11 novembre la société FTX se déclare en faillite.

Un procès est en cours aux Etats-Unis sur la responsabilité du CEO et co-fondateur de FTX, Sam Bankman-Fried.

La défiance des utilisateurs envers l’écosystème crypto

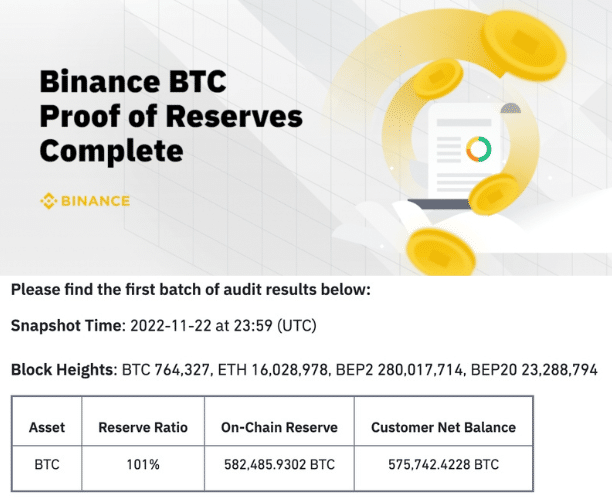

La faillite de FTX a entrainé une grande défiance envers l’ensemble des exchanges crypto de la place. Ces derniers tentent de rassurer le marché en publiant des audits sur leur solidité financière et l’état de leur liquidité. De grands exchanges comme Binance ou Coinbase ont récemment publié des « Proof of Reserve » sur la sécurité et la disponibilité des fonds.

Malgré cela, la confiance des utilisateurs n’est pas rétablie et nous avons assisté à des retraits importants des exchanges en fin d’année 2022 (3,6Md$ retirés de Binance en seulement 7 jours).

Cette situation de défiance envers les plateformes de négociation nous amène à nous poser la question de la conservation des cryptomonnaies. En effet, si l’on croit en l’avenir radieux des crypto-actifs, ce point devient primordial pour le développement de l’écosystème crypto.

Comment conserver ses cryptos ?

Il existe plusieurs façons de conserver des cryptomonnaies, chacune ayant ses propres avantages et inconvénients :

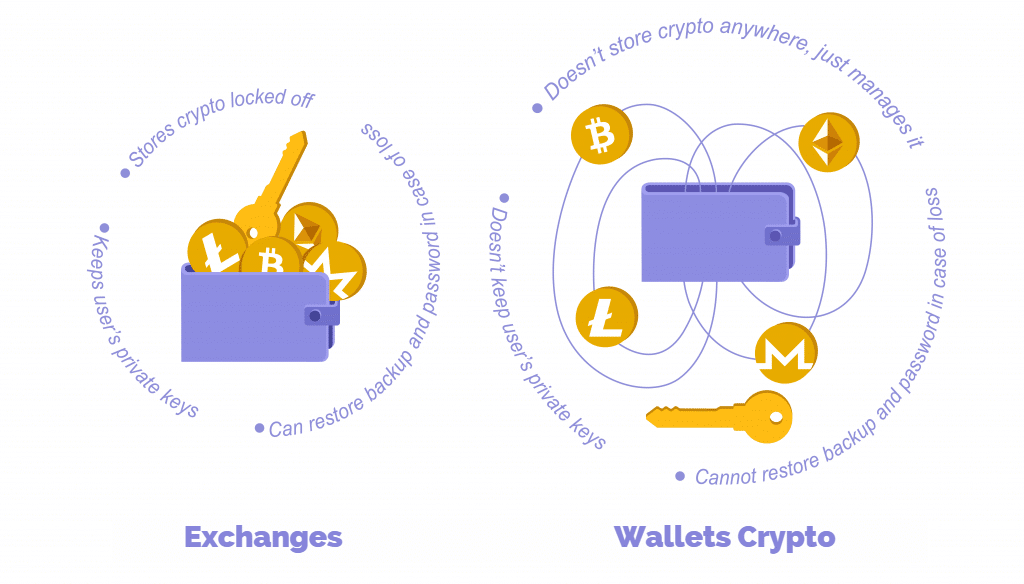

– Les exchanges : c’est sans doute la solution la plus simple, mais qui comporte des risques en cas de défaut ou de mauvaise gestion des fonds de la part de ce dernier. Comme on l’a vu, la faillite de FTX a entrainé beaucoup de défiance envers les exchanges.

– Les wallets crypto : il s’agit de portefeuilles numériques qui permettent aux utilisateurs de stocker et de gérer des cryptomonnaies. Ils sont généralement utilisés pour stocker des clés privées, qui permettent à un utilisateur de dépenser ses cryptomonnaies. Cette solution est aujourd’hui plus complexe car elle implique d’être responsable de la conservation de ses clés privées et en cas de perte, vol ou fraude, les fonds sont définitivement perdus. Il n’y a personne vers qui se retourner comme cela peut être le cas avec la banque en cas de vol de CB par exemple.

Une opportunité pour les banques ?

Mais alors, si les utilisateurs n’ont plus confiance dans les exchanges et que les wallets crypto sont encore trop complexes à mettre en place pour un nouvel arrivant sur le marché crypto, comment conserver ses cryptos ?

Des sociétés comme Ledger travaillent à la démocratisation des wallets crypto :

– Ledger est une société française leader dans les wallets physiques qui permettent de stocker les clés privées de manière sécurisée et hors ligne, ce qui réduit les risques de piratage et de vol de fonds. Cette solution représente un coût afin de sécuriser ces cryptomonnaies, mais elle a connu des ventes records à la suite de la faillite de FTX.

– Ces wallets sont encore complexes d’utilisation pour un novice, mais il se pourrait qu’un jour ils soient directement intégrés au smartphone, ce qui devrait favoriser l’adoption de masse des cryptoactifs.

Dans l’attente de la généralisation des wallets crypto et le retour de la confiance envers les exchanges, il existe un tiers de confiance bien connu de tous et qui serait légitime pour s’attaquer à ce marché. Vous l’aurez compris, il s’agit bien évidemment des banques !

Aujourd’hui, nous avons l’habitude de déléguer la conservation de nos fonds aux banques, alors pourquoi ne pas leurs confier nos cryptos ?

D’ailleurs, la néo banque Revolut propose déjà à ses clients des solutions pour acheter, vendre et stocker leurs cryptomonnaies. Revolut semble vouloir mettre l’accent sur les cryptos et son directeur crypto, Emil Urmanshin, avait déclaré durant l’année 2022 :

« Cette année, nous avons augmenté le nombre de crypto-monnaies disponibles dans l’application Revolut à près de 100 tokens et lancé des cours de formation Crypto Learn & Earn dont bénéficient des millions de nos clients. Aujourd’hui, nous rendons la crypto encore plus facile d’utilisation en permettant aux gens d’utiliser des cartes crypto-compatibles pour dépenser leurs tokens lors de leurs achats quotidiens. »

En 2023, Revolut proposera aux utilisateurs de transformer leur carte de crédit ou de débit en une carte crypto. Les clients pourront choisir une carte qui existe déjà dans leur compte ou simplement en créer une nouvelle. Cette fonctionnalité sera réservée aux utilisateurs du Royaume Uni dans un premier temps.

Les grandes banques vont-elles prendre le virage de la cryptomonnaie en proposant des services de conservation ou vont-elles rester sceptiques sur le sujet ?

Thierry Valla est consultant chez Quintess, cabinet de conseil reconnu en matière de marketing bancaire et de sécurisation des paiements. Quintess accompagne les directions Marketing sur des sujets de lancements d’offres et de services, de redéfinition des business modèles et d’optimisation des modèles opérationnels.

Suivez-nous

Découvrir le site de Quintess

Nos réseaux sociaux