Surfer sur la vague du BNPL

Depuis le 24 juin 2022, les jeunes franciliens peuvent découvrir le nouveau popup store du e-commerçant Chinois : Shein. En effet après, Toulouse et Montpellier, c’est à Chatelet, en plein cœur de Paris, que l’icône de la fast fashion a décidé de monter sa nouvelle vitrine éphémère ; avec cette fois-ci un partenaire de choix : Klarna. Cette startup suédoise est le leader européen des solutions de paiement fractionné avec près de 150 millions d’utilisateurs répartis dans 45 pays dont 1 million en France.

Klarna s’est récemment lancée à l’attaque de la capitale avec plusieurs spots publicitaires diffusés dans le métro Parisien conjointement à son partenariat avec Shein.

Cette illustration montre le dynamisme et l’attractivité des solutions de paiement fractionné ou « Buy now pay later », qui ont connu une ascension fulgurante ces trois dernières années, notamment auprès des jeunes. Evalué à 6 milliards d’euros en France en 2021, le cabinet XERFI estime que le secteur du BNPL pourrait atteindre les 25 milliards d’euros d’ici 2025.

Un marché français en effervescence et ultra concurrentiel

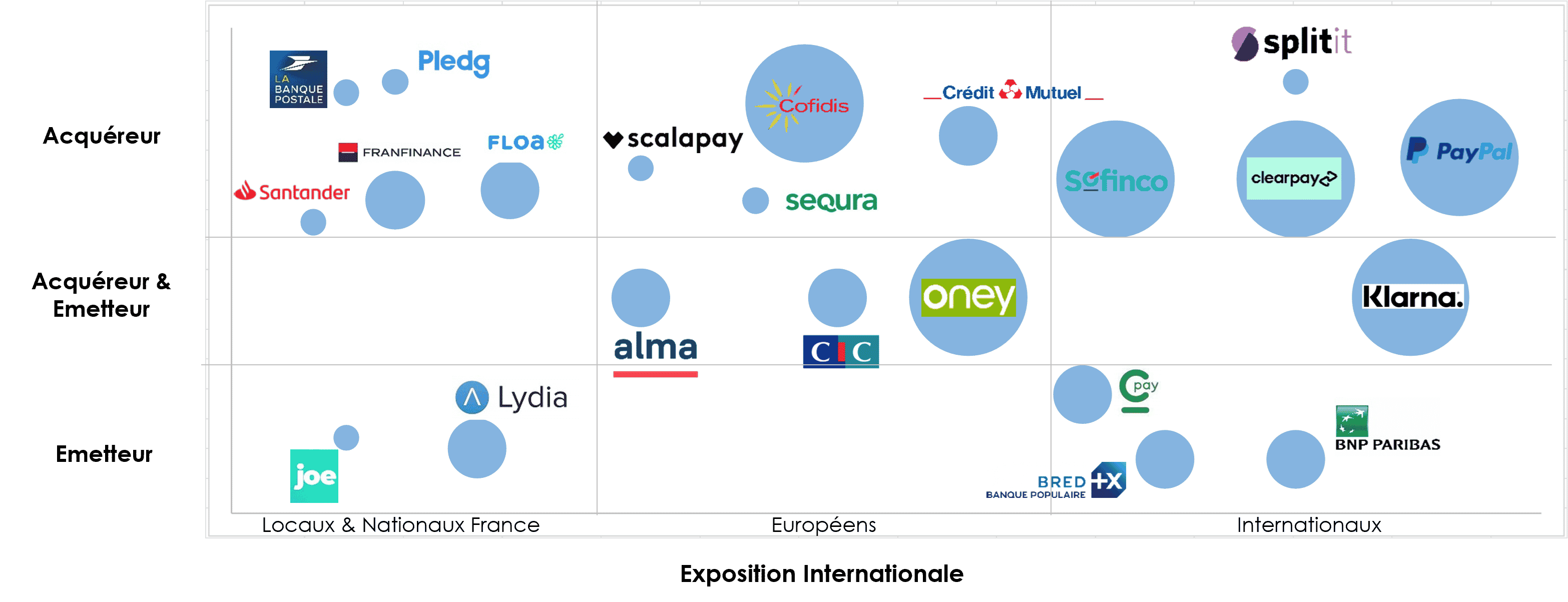

Le marché français est aujourd’hui partagé entre des acteurs historiques du crédit à la consommation comme Oney, FLOA, Cetelem, Cofidis ou FranFinance ; et de nouveaux entrants issus des FinTechs tels que Lydia, JOE, Scalapay, Pledg ou encore Klarna.

Dans un environnement ultra concurrentiel chacun des acteurs tente de sortir son épingle du jeu, ce qui amène à de nouveaux business model disruptifs et à une constante évolution des pratiques.

Depuis 2020, un nouveau type de solution de paiement commence à émerger : les solutions « émetteurs » consistant à donner aux consommateurs les clés du paiement fractionné. Les fournisseurs de BNPL, « Buy Now Pay Later », ne s’adressent plus aux marchands mais bien aux clients finaux, qui peuvent désormais utiliser les solutions de paiement en plusieurs fois dans n’importe quelle enseigne contrairement aux solutions « acquéreurs ».

Si la croissance du BNPL a récemment connu un frein dû à une conjoncture économique et géopolitique préoccupante (baisse du pouvoir d’achat et guerre en Ukraine), il conserve un énorme potentiel, notamment grâce à la place de plus en plus prépondérante que prend l’e-commerce (129,1 milliards d’euros de chiffre d’affaires en 2021 en France) dans la consommation des ménages.

La clé de la solution est dans la simplicité d’utilisation

Le BNPL est une solution de facilitation de paiement consistant en l’utilisation du paiement fractionné et/ou du paiement différé sous 90 jours. Le succès du parcours de souscription d’un solution BNPL dépend de 3 conditions :

Historiquement présent dans les secteurs de l’électro-ménager ou de l’informatique, le BNPL s’est ouvert à de nouveaux secteurs comme le luxe ou la mode. L’usage du paiement fractionné s’est développé pour les achats d’impulsion (paniers plus faibles).

Selon le baromètre OpinionWay de mars 2022 pour Sofinco : 62% des français utilisent le BNPL pour mieux gérer les dépenses imprévues, 59% pour préserver son épargne, 58% pour acheter des produits de première nécessité qu’ils ne pourraient pas acheter autrement et 56% pour acheter des produits de meilleure qualité.

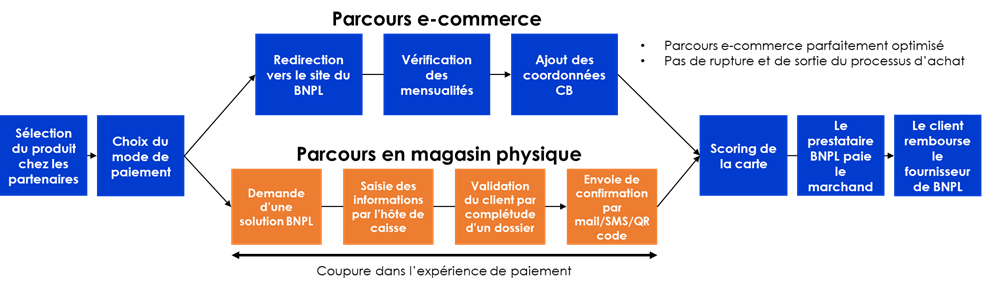

Multiplication des parcours client depuis l’explosion du BNPL

Les solutions « acquéreurs » sont aujourd’hui essentiellement dirigés vers l’e-commerce avec un parcours client sans rupture ni de sortie du processus d’achat : tout se fait en quelques clics.

Cependant, de plus en plus d’acteurs ouvrent cette solution de financement aux magasins de proximité. Ce développement répond à un besoin client puisque 61% des Français pensent que les solutions BNPL devraient être disponibles à la fois en magasin et en ligne.

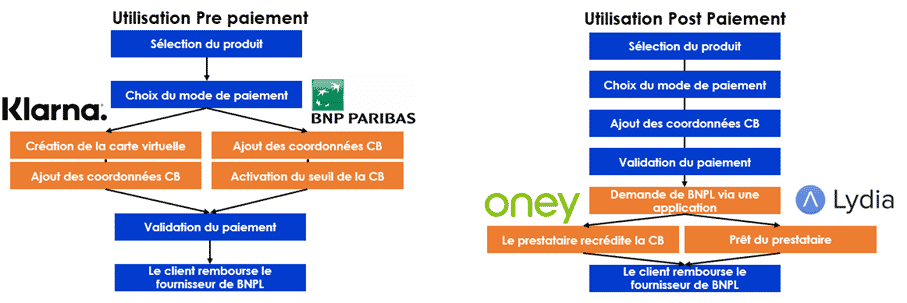

Les solutions « émetteurs » replacent quant à elles le client final au centre du parcours de paiement. La relation entre le prestataire et le commerçant est supprimée : les organismes de financement ne peuvent donc plus se rémunérer via les commissions auprès des marchands.

Les solutions de type émetteurs facturent donc pour la plupart des frais aux clients. Ces frais prennent généralement la forme d’abonnements, d’intérêts à payer à chaque échéance ou alors de pénalités de retard en cas de manquement de la part du client.

Ces solutions « émetteurs » ont le vent en poupe et de nombreux acteurs, aussi bien traditionnels que nouveaux venus, investissent cet espace. Des acteurs du crédit comme Oney ou Cetelem ont lancé leur offre de carte permettant de payer en plusieurs fois dans n’importe quel magasin. Des banques comme BNP Paribas, CIC ou encore La Banque Postale offrent également ce service pour la souscription d’une carte premium à débit différé.

Les parcours client ne sont pas tous homogènes. En effet, contrairement aux solutions « acquéreurs » toutes les solutions « émetteurs » ne s’utilisent pas lors du paiement.

Par exemple, certaines applications comme Lydia fonctionnent après l’achat. Le client paye son produit comptant et, ensuite, gère son financement avec le fournisseur du service BNPL.

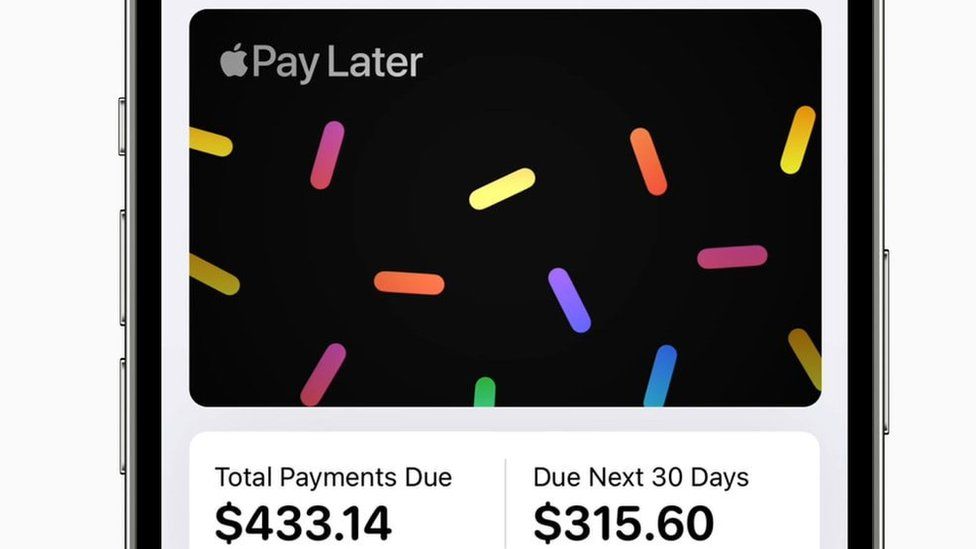

Quel avenir pour le BNPL ? Apple Pay et évolution de la régulation

De nouveaux acteurs se lancent dans le paiement fractionné chaque année et certains GAFA, à l’instar d’Apple, sont capables de développer l’usage par le plus grand nombre de personnes. Apple proposera une solution de paiement en plusieurs fois à tout utilisateur d’Apple Pay. Sachant qu’Apple recense environ 1,5 milliard d’appareils actifs dans le monde, il y a de fortes chances que cette offre accélère le développement du BNPL dans le monde.

Néanmoins, Apple arrive dans le marché dans une période de creux et de doutes. Klarna a annoncé la suppression de 700 postes, soit 10% de son effectif, en raison de la dégradation de la situation économique. La société a aussi perdu 85% de sa valorisation. Le PDG de Klarna évoque notamment comme motifs le déroulement de la guerre en Ukraine, un changement dans le sentiment des consommateurs, une forte augmentation de l’inflation, un marché boursier très volatil et une récession probable.

D’autre part, l’augmentation du nombre de situation de surendettement pousse les états à se pencher sur la régulation du BNPL. Le ministère des Finances britannique souhaite par exemple examiner les conditions des contrats pour en vérifier l’équité. Mais si ces réglementations aspirent à aller plus loin, cela pourrait menacer l’attrait intrinsèque du BNPL : sa simplicité.

A suivre.

Suivez-nous

Découvrir le site de Quintess

Nos réseaux sociaux