Alors qu’une certaine frénésie des nouvelles technologies dans le domaine bancaire s’installe depuis quelques temps, il apparait que cette évolution numérique bouscule les habitudes bancaires des clients.

Qu’en est-il spécifiquement des clients séniors ?

Cette population, qui a longtemps fonctionné avec des services bancaires de proximité, qui paie encore, pour les plus âgés d’entre eux, en argent liquide et qui aime recevoir leurs relevés de compte dans leur boite aux lettres. Elle peut se sentir perdue, se sentir plus isolée voire dépendante, confrontée à un manque de compétences numériques, avec un accès plus difficile aux services bancaires et des difficultés à réaliser leurs transactions de paiement.

La « banque des seniors » concernera 30% de la population française en 2030.

Les chiffres sont pourtant sans appel, nous sommes face à une vague déferlante de seniors : les plus de 60 ans sont aujourd’hui 19 millions, soit 28% de la population française. Cette part de la population pourrait augmenter de 80% à l’horizon 2060 pour atteindre 32% et représenteront d’ores et déjà 30% de la population française en 2030.

Du point de vue économique, les enjeux de cette transition démographique sont colossaux et ce que l’on nomme la Silver Economie représentera 130 milliards d’euros en 2030.

D’ici 2030, on estime que les seniors de plus de 60 ans seront à l’origine de 60% de la hausse de la consommation à venir.

Malgré ces projections statistiques implacables, les banques se saisissent timidement de la thématique des séniors et des enjeux de la Silver Economie. Pourtant, la mobilisation autour de cette transition démographique est un défi majeur que les établissements bancaires ne peuvent pas ignorer : le rôle sociétal (RSE) et de nouvelles opportunités de développement…

Un enjeu d’avenir

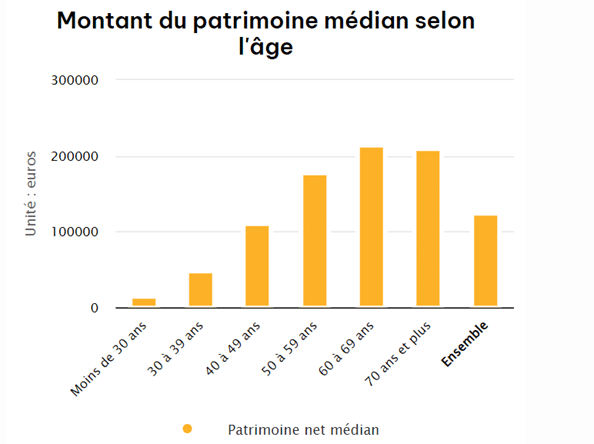

Les seniors représenteraient aujourd’hui 45% des encours de crédit à la consommation et plus de 65% de l’épargne. Ils disposent d’un patrimoine nettement supérieur aux moins de 50 ans (1).

Le patrimoine net médian des plus de 60 ans se monte en effet à 214 000 € en moyenne pour les 60-69 ans (contre 111 000 pour les 40-49 ans et 179 000 pour les 50-59 ans).

Les soixantenaires actuels, par rapport aux grands aînés, ont majoritairement un pouvoir d’achat plus élevé. Génération particulièrement touchée par la consommation de masse, les 60-69 ans adoptent souvent un comportement hédoniste et dépensent dans des domaines variés tels que : l’entretien de la maison, la santé, l’alimentation, la culture (presse, papèterie), la beauté et les loisirs.

Une fracture numérique

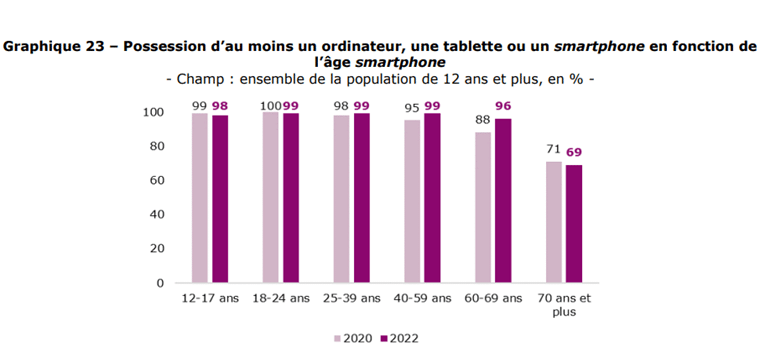

Si les seniors, et notamment les nouvelles générations qui sont de plus en plus connectées, s’adaptent plus ou moins rapidement aux évolutions technologiques, on constate aujourd’hui une fracture numérique aujourd’hui pour les plus de 70 ans.

En effet, l’âge est le facteur le plus discriminant pour le taux d’équipement d’appareils numériques (ordinateur, tablette, smartphone) : 31% (2) des personnes âgées de 70 ans ou plus ne possèdent ni smartphone, ni ordinateur, ni tablette.

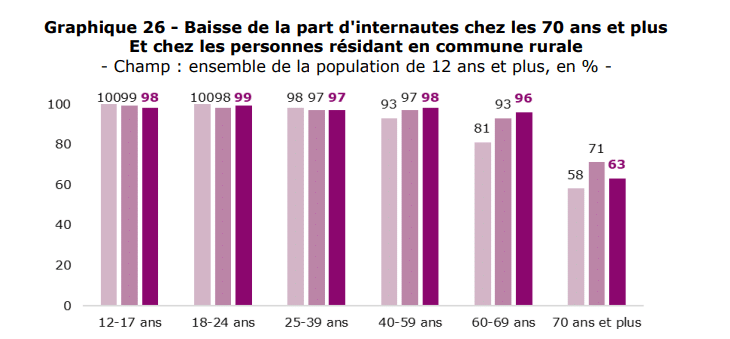

La part de personnes de 70 ans et plus se connectant à internet a diminué de 8 points entre 2020 et 2022 (63% vs 71%).

En revanche, le nombre d’internautes parmi les 60-69 ans a continué de progresser (96% vs 93%, + 3 points), rattrapant celui des plus jeunes générations.

L’usage quotidien d’un ordinateur chez les 70 ans et plus est moins fréquent que dans les autres classes d’âge et en baisse importante par rapport à 2020 (53%, – 10 points). Une partie des septuagénaires ont visiblement abandonné les usages découverts contraints et forcés pendant la période Covid dès qu’ils en ont eu l’opportunité.

Ils utilisent internet au moins une fois par semaine en priorité pour communiquer avec leurs proches (consulter et envoyer des e-mails, utiliser les réseaux sociaux notamment Facebook, discuter sur Skype ou WhatsApp…), suivre l’actualité, se divertir (streaming, jeu, vidéo à la demande), mais aussi s’informer sur des produits et services.

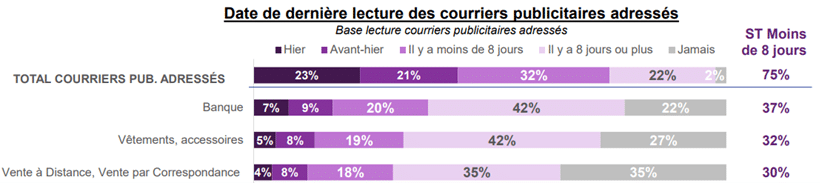

Même s’ils sont de plus en plus digitaux, le canal papier reste essentiel pour s’adresser à cette cible qui reste particulièrement attachée à la presse écrite, aux courriers publicitaires, aux magazines, tout comme à la radio et à la télévision. Les chiffres de l’étude Ipsos réalisée en avril 2023 (3) l’attestent : à la question «Vous personnellement, à quelle fréquence avez-vous l’habitude de lire, regarder ou survoler un courrier publicitaire adressé à votre nom ?», 68% des plus de 65 ans le font au moins une fois par semaine ! Il ressort également que ce sont les courriers adressés émanant de la banque qui sont le plus lus !

3/4 des Français ont lu au moins un courrier pub adressé au cours des 8 derniers jours, en particulier sur : la banque, l’habillement et la VAD/VPC.

Au-delà de leur appétence pour la lecture, l’envoi de supports papier permet de maintenir un certain lien social auprès des plus âgés d’entre eux, catégorie particulièrement concernée par l’isolement.

Les seniors, une cible aujourd’hui délaissée

Les établissements bancaires revendiquent leur rôle de partenaire tout au long de la vie. Ils souhaitent s’engager pour accompagner les transformations sociétales et commencent à investir largement dans de nombreux projets autour du « bien vieillir ».

Pourtant, les seniors sont une cible délaissée : population peu « glamour », manque d’opportunités commerciales, faible attrition ? Les raisons ne manquent sans doute pas.

Offres et services bancaires dédiés à la clientèle des plus de 60 ans, nouveaux canaux d’information et de distribution : les marges de manœuvre d’innovation sont importantes.

Côté demande, les seniors ont encore des projets. Aussi pourraient-ils avoir besoin de nombreux services bancaires ou assuranciels :

- Financements pour des biens de consommation (automobile, voyages, loisirs, etc.).

- Prêts immobiliers, pour investir pour sa descendance ou sa fin de vie. S’il semble évident qu’une banque peut être frileuse à l’idée de prêter sur 20 ans à un client de plus de 60 ans, il existe de multiples solutions autour de la prise de garantie pour permettre de réaliser le projet (apporter en garantie réelle des éléments de patrimoine par exemple).

- Moyens de paiement adaptés à leurs usages.

- Produits d’épargne répondant à leurs problématiques spécifiques (préparation de la transmission, besoins de revenus, etc.).

- Conseils autour de la fiscalité, des investissements diversifiés, des dispositifs d’aide à mettre en place pour ses proches, etc.

- Produits d’assurances et prévoyance dédiés.

L’institut Harris Interactive, lors d’une étude datant de 2018 pour Mediapost (4), s’est intéressé aux achats et aux projets des seniors au moment de leur passage à la retraite. Il a été mis en évidence que c’est un moment de vie propice à l’élaboration de nouveaux projets :

- Projets de transition qui actent le passage vers une nouvelle étape de la vie : changement de mutuelle/banque, travaux de réaménagement, déménagement…

- Projets quotidiens : accompagnent les retraités dans leur vie de tous les jours et valident leur nouveau statut (abonnement loisirs, bénévolat).

- Projets ponctuels : une fois réalisés, laissent une place vacante pour de nouveaux projets (voyages, achats voiture ou camping car / technologie / immobilier…).

Ainsi, par exemple, il est intéressant de noter que l’âge moyen d’achat d’un camping car neuf est de 59 ans ! (5)

Une cible senior, mais plusieurs profils

Concernant la communication, la clientèle senior est difficile à adresser compte tenu des profils socio-démographiques et des situations très hétérogènes de cette population : perte du conjoint, successions, niveau des revenus, rapport à la dépendance…

Pour s’adresser à cette cible, il faut miser sur une stratégie CRM avec une sous segmentation pour bien l’appréhender, car plusieurs typologies de seniors coexistent aujourd’hui.

Le Crédoc distingue en effet quatre profils :

- Les ménages de seniors actifs (36 % des ménages seniors) plus ou moins équivalents aux Boomers

- Les jeunes retraités de moins de 70 ans (26 %), dits « les Libérés »

- Les ménages de retraités âgés en couple (18 %)

- Les retraités âgés seuls (20 %), dits « Grands-aînés » avec plus ou moins de perte d’autonomie

D’un point de vue marketing, on aurait tendance à ne conserver que trois catégories :

1. Les « Boomers » ou séniors actifs (jusqu’à 65 ans environ) sont majoritairement encore en activité professionnelle et, disposent d’un pouvoir d’achat confortable, largement supérieur à la moyenne nationale (de 30 à 40 %). Ils sont, de fait, à l’aise financièrement et peuvent se permettre de dépenser largement puisqu’ils ont de moins en moins de charges.

Globalement en bonne santé, iIs font du sport, partent en voyage, et travaillent. Ils apprécient les valeurs de l’épanouissement personnel, aidés en cela par le divorce, la contraception, etc. Ils sont aussi plus proches des jeunes que de leurs parents. En effet, cette génération a été bercée par la consommation de masse qui associe aux achats la notion de plaisir. Comme ils en ont les moyens, leurs modes de consommation se rapprochent beaucoup de ceux des 40-50 ans.

Selon le Crédoc « ces ménages ont un taux d’épargne de 15 % et le niveau de consommation le plus élevé des quatre profils (37 564 € par an et par ménage) ». Les couples senior actifs vivent une période marquée par plusieurs événements de la vie : entrée de leurs parents dans le grand-âge, départ progressif de leurs enfants (41 % ont encore au moins un enfant à charge) et les premiers signes du vieillissement.

2. Les « Libérés » ou les jeunes retraités de moins de 80 ans. Génération intermédiaire, ils vivent progressivement la fin de leur vie professionnelle. Libérés des enfants et des emprunts, ils découvrent le temps libre et multiplient les occasions de loisirs : ils profitent pleinement de leurs temps et de leurs revenus, mais aussi de leurs petits-enfants (6 séniors sur 10 sont des grands-parents, avec 4 petits-enfants en moyenne). Leur proximité avec ces jeunes enfants impacte clairement leurs vies : ils achètent ainsi plus facilement des ordinateurs et des smartphones pour rester dans le coup. Globalement, cela les incite également à se maintenir en forme. Ils n’hésitent pas à acheter des produits de soins, des compléments alimentaires. Concernant l’alimentation, cette génération fait attention à bien manger (produits bio, cuisine faite maison…).

Pour le Crédoc, « Une fois passée à la retraite, cette catégorie a besoin de se construire une nouvelle identité en dehors de la dimension activité professionnelle. Pour cela, elle continue d’acheter des vêtements et investit dans l’équipement de son foyer ». Ces seniors ont des niveaux de dépenses élevés par rapport à leur niveau de revenu et leur taux d’épargne est inférieure aux Boomers (8% contre 15% comme indiqué précédemment).

3. Les « Paisibles » ou Grands-aînés de plus de 80 ans (en couple ou seuls). Avec l’âge, cette catégorie de seniors change de rythme : les voyages et les sorties diminuent, et le domicile devient une valeur refuge. Globalement moins mobiles, la santé devient une variable majeure. Le grand âge rime avec plus de dépenses de médicaments et de soins médicaux. La dépendance amène également souvent à des dépenses massives dans les services à la personne. Une différence est faite entre les grands-aînés en couple et les grands-aînés vivant seuls. Pour les premiers le repli sur le domicile implique des dépenses de consommation relativement faibles malgré un revenu restant confortable (32 447 euros par an). Le taux d’épargne grimpe donc à 28 % pour ces séniors.

Selon le Crédoc, le premier poste de dépenses de ces seniors est celui de l’alimentation (20% des dépenses), suivi du logement. Peu intéressés par la consommation-plaisir, ces seniors privilégient les dépenses de santé et d’assurances. Pour les personnes vivant seules, les revenus sont moins confortables et les dépenses sont également moins conséquentes, au profit de plus d’épargne (taux d’épargne 25%). Selon le Crédoc «plutôt qu’à l’équipement du foyer, les personnes âgées seules préfèrent consacrer leurs dépenses à leur confort et à leur avenir (services à domicile, logement et assurances)».

Lorsqu’on souhaite adresser la cible senior, il est donc important de se rappeler qu’un senior actif de 60 ans a un profil diamétralement opposé à une personne de plus de 80 ans. Issus de générations différentes, ils ont des comportements d’achat très différents, tout comme la gestion de leurs budgets, ou encore la perception qu’ils ont de leurs besoins et de leur bien-être.

En effet, même si tous les plus de 60 ans ont un niveau de vie au-dessus de la moyenne des Français (1) (même si les retraites sont en moyenne plus faibles que les salaires, les revenus du patrimoine plus élevés compensent en partie cet écart), d’un segment à l’autre, leur pouvoir d’achat diffère : le statut matrimonial, le patrimoine immobilier, la durée de cotisation – qui joue sur le montant de la pension de retraite-, l’âge, le sexe, les remboursements de crédits, sont autant de variables qui impactent leurs profils de consommateurs. À cela s’ajoutent le vieillissement physique ou la maladie.

Pour toutes ces raisons, chaque segment de senior exige une approche spécifique et personnalisée.

La banque des seniors reste à inventer : concilier digitalisation bancaire et leurs besoins spécifiques

La banque traditionnelle en France est devenue multicanale, voire omnicanale. Le parcours client est impacté par les évolutions digitales : le client a aujourd’hui plusieurs points d’entrée et de contact avec l’établissement financier. Il peut passer par le site web, les réseaux sociaux, l’application, les sms ou encore l’agence.

Comme nous l’avons vu, la banque traditionnelle devient de plus en plus digitale. La digitalisation a indéniablement amélioré l’expérience utilisateur en permettant d’accéder à des services de manière rapide, pour certains disponibles 24h/24 7j/7 : faire un virement, consulter son compte, faire opposition, désactiver sa carte… Vingt ans après le début de la numérisation des services bancaires, presque n’importe quelle opération peut être réalisée en ligne, sans intervention humaine. De quoi favoriser une restructuration profonde des banques : dans une logique de réduction des coûts, les fermetures d’agences se multiplient et certains établissements réduisent leurs effectifs. Une transformation rendue d’autant plus nécessaire que la concurrence des néo-banques s’est accrue.

Mais le digital creuse aussi un écart entre les conseillers et les clients, fragilise l’inclusion des seniors les plus âgés moins ou pas connectés. Certains seniors peinent à maîtriser les outils numériques. Selon l’Insee, 17 % de la population française éprouve des difficultés avec le numérique, que ce soit faute de compétences ou d’équipement. Cet « illectronisme » touche principalement les plus de 75 ans – 53 % d’entre eux n’ont pas accès à Internet depuis chez eux – et les plus précaires.

C’est à partir de maintenant que les banques ont un rôle à jouer, pour dire stop à la déshumanisation des relations car le développement du numérique n’a pas éliminé le besoin d’échanges et de relations humaines.

On peut imaginer un nouveau rôle relationnel des banques à travers leur réseau d’agences bancaires et leurs conseillers. Le facteur clé de succès sera, selon moi, la qualité de la relation interpersonnelle entre le conseiller et son client, notamment senior : celle-ci doit se construire dans la proximité et la durée, afin que le conseiller puisse apporter une valeur ajoutée au client dans ses différents moments de vie, et ainsi développer l’inclusion, la confiance et la fidélité.

En fin de compte, on pourrait aller jusqu’à dire que le prochain media du plan de marketing relationnel sera le conseiller bancaire !

Pour que les conseillers de clientèle puissent offrir un service et des offres très personnalisés, voire sur-mesure (on parle alors de marketing one-to-one), ils doivent connaître les habitudes de leurs clients, pour répondre aux mieux à leurs attentes. Il faudra nécessairement passer par une évolution du métier, des habitudes, et des compétences des conseillers.

Conclusion

Le contact et la qualité du service constituent un avantage compétitif important pour ce secteur. Les banques traditionnelles doivent donc trouver un juste équilibre entre humain et digital.

Elles ont devant elles de belles opportunités pour développer des offres et des circuits de distribution dédiés aux séniors. Dans le contexte de digitalisation des services bancaires, le conseiller peut devenir un véritable atout dans la stratégie de communication à destination des seniors.

Au-delà du simple enjeu business, il convient d’initier une refonte bien plus ambitieuse, car les banques ont un rôle sociétal fort à jouer pour accompagner la transition démographique et financer le développement de la Silver Economie.

Sources :

(1) Insee – revenus et patrimoines des ménages en France – Données 2021 – © Observatoire des inégalités

(2) Baromètre du numérique 2022 – CREDOC

(3) Etude Ipsos réalisée en 2023 pour le GIE BALmétrie sur un panel de 2500 personnes

(4) Etude 2018 pour Mediapost par L’institut Harris Interactive

(5) Les plus de 50 ans ont un fort attachement à la voiture – L’observatoire des seniors

Chez Quintess, notre positionnement de spécialiste en paiement et marketing bancaire nous permet d’être attentif aux différentes évolutions et tendances du marché.

Nous accompagnons les entreprises pour identifier la déclinaison de leur marketing sur la sous-segmentation des profils seniors ; de la conception à la mise en marché de leurs offres.

Suivez-nous

Découvrir le site de Quintess

Nos réseaux sociaux